相続税還付に関連する不動産の評価について、実例を交えてご説明している本シリーズ。今回ご紹介する減額事例は、「使用貸借の土地」です。

使用貸借とは無償で物を借りることで、使用貸借契約の土地は原則として、その使用借権を控除できません。しかしながら今回の事例には、減税要因があったのです。

関西・O市のN様は3年前にお父様を亡くし、多数の不動産を相続。約1,500万円の相続税を支払っていましたが、ご親戚から相続税還付のことを聞き相談にいらっしゃいました。

減額の可能性がないか相続税の申告書を拝見したのですが、一見しただけでは減額要因は見当たりません。そこで申告書をお預かりし、さらに精査することにました。

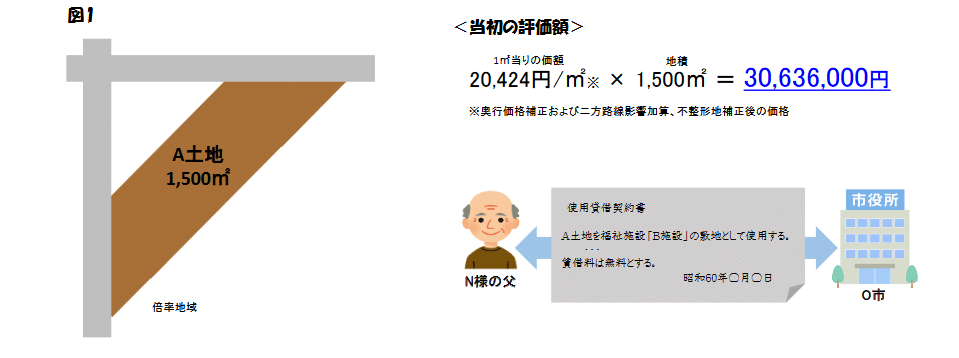

申告書に添付されていた膨大な枚数の附属資料を一つ一つを確認したところ、目にとまったのが土地の使用貸借契約書です。それは昭和60年にO市とN様のお父様が交わしたもので、A土地をO市が所有する福祉施設の敷地として無料で貸借するという内容でした。

当初の評価は自用地評価

使用貸借契約は使用収益を無償とするため、親族や親子など貸主・借主間の個人的なつながりを基盤とするものがほとんどです。貸主は原則としていつでも借主に対して契約解除や返還請求ができることから、貸主の権利は極めて強いと言えます。そのため相続税の土地評価において、使用借権を控除することはできないのです。

当初の申告もこのような判断から、A土地を自分で使用する利用制限のない土地である「自用地」として評価したと推測されます。そのため評価額は約3,063万円と求められていました。上記、図1をご参照ください。

しかし気になるのはB施設が昭和60年から現在に至るまで、市の福祉施設として機能している点です。そこで改めてN様に状況をお聞きしたところ、減額要因があることがわかりました。

次回は、その詳細をご説明します。

「満室カフェ」では、各分野の専門家(税理士・不動産鑑定士・弁護士・ファイナンシャルプランナー・不動産コンサルタントなど)が、賃貸物件オーナー様のお悩みや不安を解決する、「満室経営」実現のための情報のご提供を行っております。

記事に関するご質問、不動産鑑定や相続税のご相談などございましたら、下記フォームより満室カフェまでお気軽にお問い合わせください。

株式会社フジ総合鑑定 大阪事務所 事務所長。不動産鑑定士。24年間で3,600件以上の相続税申告・減額・還付業務の実績を誇る、相続・不動産コンサルティング事務所で、公平な立場から不動産の評価を行う、相続・不動産のプロフェッショナル。